普益资管市场周报(2018.1.27—2018.2.2)

2018-02-06

- 证券&基金市场 -

- 本周行情

- 市场热点

满足设立养老目标基金要求的不足三成 基金公司最高开价160万元急聘基金经理

进入2018年,基金行业迎来新气象。去年6月份,监管层对港股通基金设立新规,对投资人设立高标杆,去年11月份,《养老目标证券投资基金指引(试行)》公开意见稿发布。随着基金行业新规的实施和新产品的提出,基金管理人积极应对,在基金经理这个核心人才上更是投入心思。多家基金公司实名认证招聘港股投资基金经理和养老目标基金经理,紧跟监管和行业发展的节奏。

据统计,符合监管层要求的基金公司(成立超过2年,至少有3位在本公司任职超过5年的基金经理)仅有39家,占比不足三成,不满足条件的基金公司想要分享养老目标基金这块儿蛋糕则是开始紧急招揽人才。记者查阅招聘网站发现,目前有4家公募基金正在招聘养老目标基金经理,平安大华基金实名认证招聘,另外3家则通过猎头招聘。

在薪资上,通过招聘网站统计,3家由猎头招聘的基金公司开出的年薪在60万元-160万元之间。其中,一家成立于2005年的基金公司开出的薪资最低,年薪为60万元-90万元,该公司管理规模在600亿元以上。另外一家成立于2003年的中外合资基金公司,管理规模超过了1000亿元,开出了100万元-160万元的年薪。

此前多位公募业人士预计,2018年可能推出养老目标基金。而业内多家公募基金已经积极筹备,只等指引落地。北京一家大型公募基金公司人士表示,去年养老目标基金指引的公开征求意见稿一经发出,公司就开始配备人手准备产品,目前就等指引落地,就可申报。

去年11月份,证监会下发《养老目标证券投资基金指引(试行)》公开征求意见稿,要求养老目标基金经理应当在本公司担任股票型、债券型或混合型基金经理5年以上,或者具备5年以上的养老金、保险资金资产配置经验,要求十分严格。且要求基金管理人成立满2年,投资、研究团队不低于20人,其中至少3人符合养老目标基金基金经理条件。

据统计,截至2月2日,目前公募基金中,任职年限超过5年的基金经理有343位,占比仅为20.73%,约两成左右。在目前131家基金管理人中,成立满2年的基金管理人有116家,拥有3位5年从业年限基金经理的基金管理人仅49家,占比仅为37.4%。而其中“至少3人符合养老目标基金基金经理条件”的基金公司仅有39家,占比为29.77%,不足三成。

截至1月19日,有94只FOF基金排队待批,其中有5只养老基金,建信基金、兴业基金和平安大华基金旗下分别有2只、2只和1只。这3家基金公司中,仅建信基金旗下符合监管要求的基金经理数量达标,正在招聘的平安大华基金只有1位符合要求,兴业基金目前尚未有满足条件的基金经理。

“港股”字样基金受命名新规影响数量下降

证监会新发基金批复情况显示,今年1月份,名称带“港股”字样的基金出现了较为明显的下降。就此,证监会新闻发言人常德鹏在昨日召开的例行新闻发布会上回应称,在市场化的产品申报机制下,出现基金产品申报数量略有波动、每月不均等情况均较常见。

常德鹏表示,在公募基金产品注册制下,基金产品申报的数量及类型由基金管理人自主决定,证监会定期将产品受理及审核情况在证监会官网公示,出现基金产品申报数量略有波动、每月不均等情况均较常见。

据介绍,前期针对部分基金名称带有“港股”字样的公募基金产品并未实际投资港股等情况,证监会制定发布了《通过港股通机制参与香港股票市场交易的公募基金注册审核指引》,进一步明确了基金参与港股通交易的投资比例、人员配备等要求。按照该指引,基金管理人选择将80%以上非现金基金资产投资于港股的,应当在基金名称中列明“港股”字样,80%以下的非现金基金资产投资港股的,基金名称不得显示“港股”字样。

“因此,从产品受理及审核情况来看,基金名称带有‘港股’字样的基金产品受理数量有所下降。”常德鹏说,目前相关产品的注册工作正在稳妥有序推进,部分基金名称带有“港股”字样的基金产品,因基金管理人募集申请材料尚未修改完毕等原因,还处于在审阶段。后续证监会将继续依法推进相关产品的审核注册工作。

- 资管&信托市场 -

- 本周行情

- 市场热点

股票闪崩源于信托配资?关键还在与投资价值!

2月的首个交易日,沪深两市震荡收跌,盘中多只个股出现闪崩。部分市场人士认为,鉴于此前信托公司被要求停止开展设有中间级的结构化证券投资业务,导致信托资金降杠杆,在部分股票下跌接近平仓线时,引发个股大幅抛售的异常表现。

我们认为,导致股票闪崩的原因并不只在与叫停含有夹层的结构化证券投资信托业务,甚至这不是最主要原因,其原因在于股票价格已经高出其合理估值。实际上,我们并不认为股票市场缺少资金——在大多数非标投资被严控的情况下,以股票市场和债券市场为代表的标准化市场受到的资金影响应该相对较小。况且,作为一个被纳入MSCI的国际化市场,怎么可能这么容易被一个国内的资金渠道困住?

问题在与前期资金找不到合理出路,涌入股票市场,使得股价背离合理估值太远,加之上周部分上市公司公布业绩不达预期,股票闪崩、股指回调才会如此剧烈。此外,对利率上行的预期,也加速了股指的回调、单股的“闪崩”。

- 银行理财市场 -

- 本周行情

- 市场热点

严监管下银行理财增速下降,同业理财规模大幅压缩

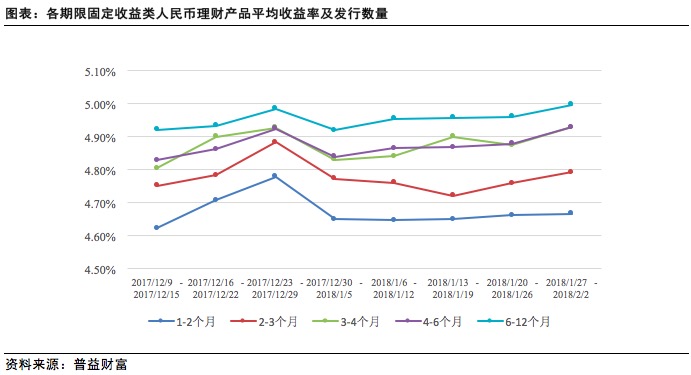

1、规模与增速:2017年末理财产品存续余额29.54万亿元,同比小幅增长1.69%,增速同比下降21.94个百分点。这意味着,2017年银行理财增速断崖式下降,比2016年少增5.06万亿元。2011年至2015年,银行理财规模年复合增长率超过50%,2016年全年银行理财产品增速有所下降,为23.63%。2017年,银行业理财产品增速进一步下降,规模基本保持稳定。截至2017年底,全国共有562家银行业金融机构有存续的理财产品,理财产品数9.35万只,理财产品存续余额29.54万亿元,较年初增加0.49万亿元,同比增长1.69%,全年增速同比下降21.94个百分点,月度同比增速曾连续8个月下降。

2、受监管影响,同业理财规模大幅下降:2017年末同业理财规模与占比较年初分别下降51.13%和11.88%。截至2017年底,金融同业类产品存续余额为3.25万亿元,占全部理财产品存续余额的11%。金融同业类产品存续余额较年初大幅减少3.40万亿元,降幅为51.13%;占比较年初下降11.88个百分点。

3、资产配置情况:债券配置比例为42.19%,在理财资金投资的资产中占比最高;其次是非标资产,占比16.22%。标准化资产是银行理财资金配置的主要资产,债券、银行存款、拆放同业及买入返售等标准化资产共占理财产品投资余额的67.56%。分细项来看,债券资产配置比例为42.19%、非标准化债权类资产比例为16.22%,现金及银行存款比例为13.91%,权益类资产比例为9.47%。从机构类型来看,股份制银行存续余额市场占比最高,为40.45%。从保本与非保本情况来看,截至2017年底,非保本产品的存续余额为22.17万亿元,占全部理财产品存续余额的75.05%,较年初下降4.51个百分点。

值得注意的是,非保本理财承诺预期收益率,刚性兑付深入人心,短期内很难打破。新增理财是否能打破刚兑,目前监管思路是引导净值化转型。