从鹰隼试翼到大象起舞,LPL Financial千亿市值是如何炼成的?

2023-12-29

12月27日,中国领先的第三方财富管理服务提供商,普益集团(纳斯达克股票代码:PUYI)宣布与泛华控股集团(纳斯达克股票代码:FANH)部分股东签订股票置换协议。此次交易依惯例进行。根据交易条款,普益将向泛华参与股东增发284,113,314股普益普通股,置换泛华参与股东持有的568,226,628股泛华普通股(“换股交易”)。换股比例为每股普益普通股兑换2股泛华普通股。交易完成后,泛华参与股东将持有普益76.7%股权,普益将持有泛华50.1%的股权,泛华的实益拥有人保持不变,经营一切如常。

泛华为打造中国版LPL布局了15年,已经成为一家以数字科技和专业能力为内驱,中国领先的综合金融服务提供商,专注于为个人客户提供以保险保障为核心、覆盖客户全生命周期的家庭资产配置服务,为个人代理人和销售组织提供一站式支持平台。

而普益也为打造中国版LPL坚守了10年,已经成为一家基于家庭金融资产配置,专注于为新兴中产和富裕家庭提供个性化财富管理服务、为理财师提供全方位支持服务、为机构客户提供多元化金融服务的综合金融科技服务集团。

今天,两家目标一致、分别在保险和财富管理赛道深耕、同样具备LPL基因的实力型企业正式联手,中国版LPL雏形已现。

那么,泛华和普益两家上市公司对标的LPL到底有何魅力?它又是如何成长为千亿市值巨头的?我们来一探究竟。

LPL Financial简介

LPL Financial(以下简称“LPL”)是美国最大的独立经纪交易商、领先的投资咨询公司和顶级托管人,成立于1989年,总部位于美国圣迭戈。LPL坚持“为顾问提供更好服务,使其能最好地公允地服务客户利益”,它致力于为金融产品供应商、投资顾问以及金融机构提供交易清算、理财咨询以及资金托管服务,帮助他们制定完善的资产管理解决方案。

截止2023年9月,LPL为美国超过22000名理财顾问提供支持,包括约1100家金融机构的理财顾问和约560家注册投资顾问(RIA)公司的顾问,咨询和经纪资产规模高达1.2万亿美元。

如果关注美国经济动态,我们经常能从媒体报道中看到LPL的身影,它总能以专业的第三方视角,给出对宏观政策和经济数据的解读。

美国驻华大使馆:《美国国内生产总值大幅增长》

财联社:《美联储迎来2023年谢幕演出:今晚全球目光将紧盯这张图!》

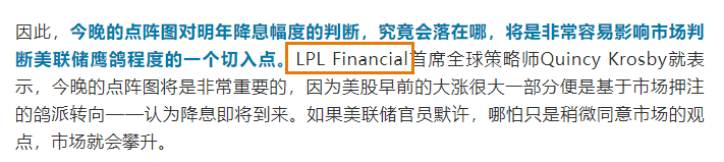

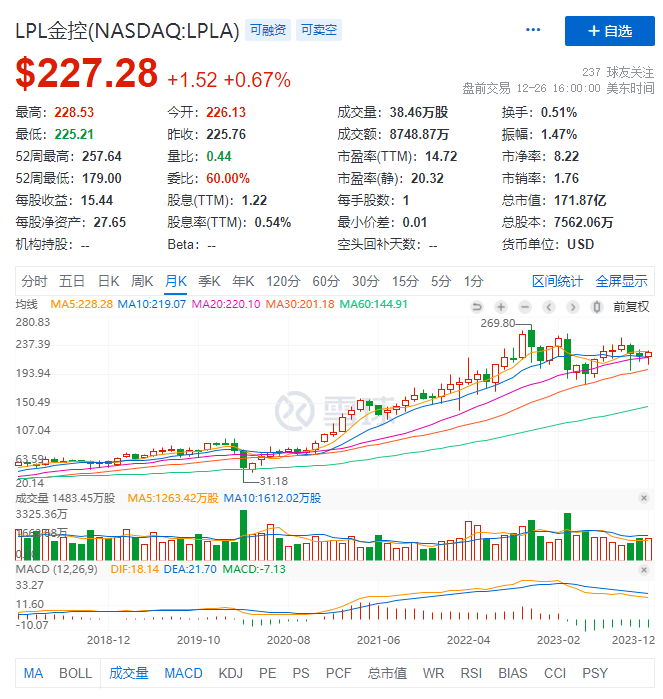

在资本市场上,LPL(NASDAQ:LPLA)是优秀的成长型选手,哪怕经历2020年初疫情影响,它仍能从低谷的31.18美元,开启逆市增长7倍的篇章,如今已成为市值超过1200亿人民币的巨头。其股价收益率进入了强势增长阶段,已远超标普500收益率。

LPL股价截图,来源:雪球

LPL股价收益率,资料来源:Bloomberg,中信建投

2021年开始,LPL连续三年上榜《财富》美国500强,并且位次一直在提升:2021年以5871.6(百万美元)营收排名466位,2022年以7720.8(百万美元)营收排名第442位,2023年以8600.8(百万美元)营收排名第440位。

LPL仿佛是市场里的幸运儿,在逆风中如有神助,一直前行。然而从它的发展历程来看,我们更加明白这句话——

“没有横空出世的幸运,只有不为人知的努力。”

1970-1989年 奠基期

❖买方业务兴起带来发展机遇,确立“顾问+客户”为利益导向

70年代,养老资金迅速增长、佣金自由化成为了理财领域的核心驱动。伴随1974年《美国雇员退休收入保障法案》和1978年“401k”计划推出,1975年《证券交易修订法案》废除固定佣金,税收优惠政策使得美国养老第二、第三支柱飞速发展。80年代,美国经济飞速发展,居民财富增长带来跨领域投资需求,投顾服务延伸至理财规划服务,投资者对金融产品与服务的需求进一步扩大,除了传统的股票、基金以外,保险、债券等产品也逐渐被重视。

LPL的创始人之一Bob Ritzman预测理财顾问独立经营业务的需求会越来越大,便在1973年成立了经纪公司Private Ledger。对比于传统渠道(Wirehouse)要求理财顾问推荐特定产品,Private Ledger则为提供完整的产品线,由其自己组合挑选,不干预其顾问业务,使投顾能够为客户提供客观、无冲突的服务,同时给予顾问丰厚的佣金比例。这迅速吸引了大批理财顾问的加入,1976年Private Ledger已为200多名顾问提供服务。

而另一位创始人Todd Robinson希望能够为市场提供更全面的金融产品,因此收购了另一家经纪公司Linsco打算独立经营,致力于使投资顾问能够独立进行业务而不必依附传统渠道。Linsco被收购时在美国各州均拥有销售牌照,同时拥有一个庞大的计算机访问系统,这为LPL Financial后来的技术发展和销售渠道建设奠定基础。

1989年,Private Ledger和Linsco合并,LPL正式成立。为了让顾问提供更加客观的建议,LPL一直坚守自主独立的经营模式,以顾问为中心并为其提供服务。在发展初期,LPL 就有别于其他经纪服务商,确立了独特的经营理念:不要求顾问销售或推荐产品、不干预顾问业务。由于自身不直接向客户销售理财产品,LPL很好地避免了与顾问直接竞争的问题,这为后来公司顾问数量的增长打下了良好基础。

LPL与顾问的合作理念,资料来源:LPL2022Q3业绩推介会材料,中信建投

1990-1999年 业务布局期

❖大刀阔斧创新引领行业变革,把握互联网机遇推动线上化

“婴儿潮”一代财富快速积累,财富管理行业持续发展。与此同时,市场竞争加剧、叠加互联网科技进步,使得金融产品及服务价格不断下降,同质化趋势明显。这一阶段,客户对买方投顾的需求开始逐渐攀升。

1991年,作为行业史上第一批Fee-based共同基金打包项目平台,LPL推出具有革命意义的Strategic Asset Management(SAM)Platform,顾问根据客户资产的管理规模向其收取年费而不是交易佣金,消除了顾问-投资者关系中以交易佣金为基础的要素,使顾问和投资者的利益保持一致。为了满足顾问的需求,LPL于1992年成立研究部,为SAM提供配套支持。平台大获成功,1997年AUM超50亿美元,截至2021年末AUM近3000亿美元。通过持续听取顾问的需求并不断地进行研发创新,LPL在1999年推出了第二个咨询平台Manager Select(MS),降低了投资的最低要求,为顾问提供更多接触机构资金经理的机会。

与此同时,伴随互联网化的浪潮,1993年LPL推出了Oracle佣金和注册系统,该系统能自动化处理所有产品来源的佣金,包括共同基金、年金等,让顾问能在线访问市场数据,更方便地开展业务。1999年,公司进一步推出基于互联网的经纪人工作站BrunchNet,开启电子化进程,顾问能在线访问客户信息、进行并确认交易。

1990-1999年,公司的顾问人数由1175人发展至3010人,覆盖了超过248家顾问机构。

2000-2009年 并购强化期

❖以自清算为起点打造经营闭环,通过并购拓宽服务谱系

2000年开始,美国互联网泡沫席卷股市,机构和个人加速从股市回流资金;一年后,911事件的发生使美国经济陷入衰退,美联储为了刺激经济,连续13次降息,将联邦基金利率从6.5%下调至1.0%。美联储的降息政策刺激了房地产和信贷消费的发展,同时增强了人们的理财需求,投资者对投顾的重视程度日益加深。

此时,市面上的投顾服务公司林立,如何进一步抢占市场,为顾问提供更高效的服务成为突破难点。Todd Robinson认为,基于BranchNet,公司具备线上连接全国顾问的优势,下一步应该获取自清算资质,完成前台和后台的闭环。在其大力推动下,公司于2000年完成向自清算经纪商的转变,实现了里程碑式的跨越。自清算便捷了交易,并能帮助公司在SAM平台成功的基础上开发其他平台。截至2000年,公司服务的机构遍布美国50个州,达1000余家,完成了“清算+金融机构+独立顾问”业务线的基本布局。

除了独立的注册顾问,混合顾问随之兴起,发展出新的投顾市场。依靠并购不断扩大经纪业务的产品种类、增加公司顾问人数的同时,LPL推出注册投资顾问平台,抢占混合顾问市场。2003年和2004年,公司收购The Private Trust Co.和Phoenix Companies. Inc(经纪/经销商业务),前者拓展了LPL信托业务以及家族资产管理等方面的能力,后者的年金、资产管理产品及专业知识和经验进一步强化了LPL的高净值服务能力。2007年,LPL收购UVEST Financial Services,此次收购为公司带来超过40个州的300多家地区和社区银行、信用合作社的顾问,新增约675名顾问(主要集中在银行渠道),此次收购帮助LPL成为美国最大的第三方投资服务提供商。2008年,LPL推出注册投资顾问平台,同时为独立注册投资顾问(RIAs)和混合顾问(Hybrid advisor)服务,迅速吸引大批顾问的加入,帮助LPL 度过金融危机。在注册投资顾问平台下,LPL主要扮演资产的托管人的角色。

与此同时,LPL加快科技产品的迭代速度,根据不同场景推出针对性的理财平台,初步形成覆盖多业务的产品布局。2003年、2005年和2007年,推出第3、4、5个咨询平台,即Optimum Market Portfolios (OMP)、Personal Wealth Portfolio(PWP)和Model Wealth Portfolio(MWP)平台,满足顾问更多样化的服务需求。

2000年-2009年,LPL 拥有或覆盖的顾问和机构的数量从3458人和281家,上升至11950人和777家。

2010-至今 科技赋能期

❖通过并购和合作实现有机增长,依靠科技赋能财富管理业务

2010年LPL在纳斯达克上市,而后通过外部并购具有战略意义的科技公司,与有价值的金融企业达成合作,内部推出新产品,不断强化科技能力,并依托科技优势、吸引顾问的增长及资金的流入。

2011年LPL收购了Concord Capital Partners.,该公司在向金融机构信托部门提供科技和开放型框架投资管理方案领域的能力突出。

2013年,LPL推出了自主研发的技术产品——esignature,使得客户能够更安全地进行签名。同时,公司对现有账户进行全新的设计,让客户随时能检查投资组合、账户、头寸、交易和报表信息,突出了智能便利的理念。对于顾问,LPL推出的ET&R平台集成了高质量投资工具,使顾问能够无缝地为任意数量的证券、客户投资组合和账户执行一系列交易和再平衡活动。

2016年,LPL推出了属于自己的综合顾问平台ClientWorks,该平台集成了帐户开立、客户管理、交易、风险分析等工具,同时与外部第三方金融科技公司联动。

2017年,LPL推出第六个平台,也是目前的最新的平台——Guided Wealth Portfolios(GWP)平台,该平台允许顾问将数字投资管理与个人建议策略相结合。GWP使用FutureAdvisor的专有自动化算法,能根据LPL构建的模型组合生成投资建议,以低起点和低成本的交易所交易基金进行在线投资。

2018年,LPL收购科技公司AdvisoryWorld。通过整合ClientWorks的平台优势与AdvisoryWorld的财富管理工具,LPL进一步提升客户转化、产品在动态提案生成、投资分析以及投资组合建模功能,提高顾问的效率,更好地服务客户。

2020年以来,受疫情影响,美国股市出现多次动荡,市面上经纪商的佣金收入普遍下降。在充满不确定性的几年里,LPL继续依靠并购实现有机增长。

2020年,LPL收购了Lucia Securities和E.K.Riley Investments这两家规模较小的经纪自营商和RIA,拓宽公司的产品种类并增强顾问团队的实力。同年,金融科技公司Blaze Portfolio被LPL收购,其创新的交易和投资组合再平衡软件被集成到LPL的核心技术平台中,帮助提高顾问业务的效率和规模,同时扩大了顾问的财富管理能力。

2021年,LPL与CUNA Mutual Group开展合作,后者将其零售财富管理业务转移至LPL的经纪和咨询平台,为其带来250多个信用合作社的550名顾问。CUNA的110亿美元的客户资产登陆LPL,包括约100亿美元的经纪资产和约10亿美元的咨询资产。同年,LPL收购Waddell & Reed财富管理业务,使其在传统独立渠道中增加了2%的市场份额。

2022年,LPL收购为银行和信用合作社提供管理项目的领先供应商Financial Resources Group Investment Services。

LPL近年来在不同市场的并购事件,资料来源:LPL2022Q3业绩推介会材料,中信建投

2023年,LPL的对外并购和合作的脚步仍未停止。1月,LPL收购经纪自营商Financial Resources Group Investment Services, LLC (“FRGIS”),以扩大目标市场和补充有机增长。8月,LPL宣布与保诚集团零售财富管理业务达成战略关系协议,保诚将在2024年下半年将其经纪和投资咨询资产,从目前的第三方托管人转移到LPL,待获批。

总结

发展近40年,依靠灵敏的商业嗅觉和金融科技的持续投入,LPL的顾问数量从上世纪80年代200多人增长至如今超过22000人,咨询和经纪的资产规模超过1.2万亿美元,俨然从一家小经纪服务商成长为一家拥有多元业务的巨型顾问服务平台企业。

LPL的常胜之道,在于一直在做困难但有价值的事,走正确却难走的路——

当市场还是以卖方思维为主流,LPL选择了买方思维为立场,不断完善平台产品线布局,提高顾问专业服务能力,为满足客户需求,提供多元化的金融产品货架和个性化的资产配置策略。

当机构还是以自我利益为导向,LPL选择了以顾问为中心,与他们同声同频,通过高频的产品迭代与科技赋能,满足各种顾问需求,为他们提供更实用、更高效的展业工具和应用。

当环境不如人意,政策突然来袭,LPL选择拥抱变化,以开放姿态共生共赢,充分把握并购机遇,持续加大投入以夯实金融服务基底、增强科技平台实力、赋能财富管理生态。

而这些特征,也根植于泛华与普益的基因中,并在其发展中不断更新迭代,持续为独立理财顾问赋能,更好地满足客户资产配置需求。

参考资料:

LPL Financial 2023年三季度财报,LPL Financial官方网站

《利普乐金融(LPL):打造以顾问为中心的TAMP服务平台》,中信建投

《LPL Financial:美国最大的独立投顾服务平台》,中金公司