普益资管市场周报 2019.08.03-2019.08.09

2019-08-20

1. 证券和公募基金市场

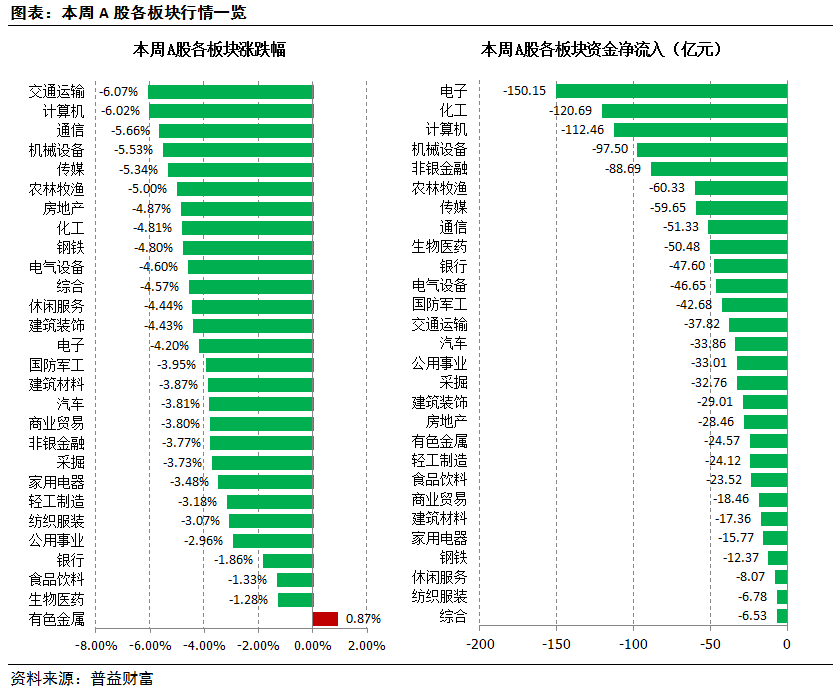

证券市场

全球股市飘绿,大中华区尤甚

两融余额继续下跌,跌幅加大

上海和深圳市场两融数据

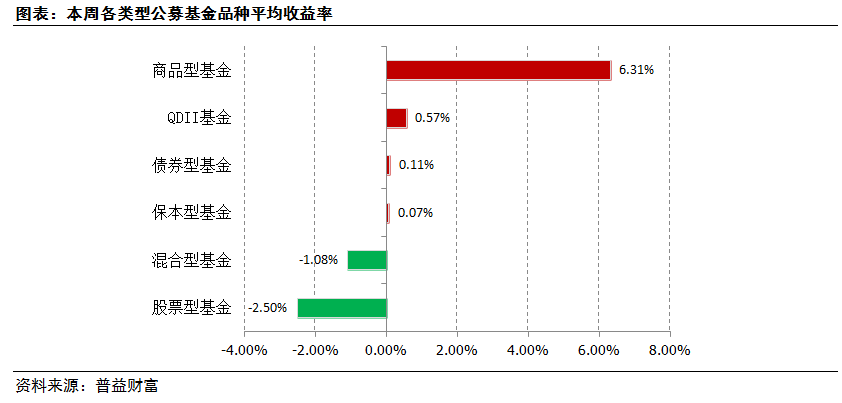

基金市场

权益基金又见大跌,商品型基金再现避险价值

市场热点

贸易战升级人民币走低,汇率操纵疑云又来

受贸易战影响,8月5日 9点33分,在岸美元兑人民币汇率“破7”,报7.0056。因为在岸人民币比离岸人民币更容易受到货币当局控制,故在岸汇率破7被认为是官方默许的,这与之前部分官方人士表达的“稳汇率”、“保7”的思路有较大变化。随后,美国总统特朗普认定中国为汇率操纵国。

此次人民币破7更多的是市场因素,“汇率操纵国”未免言过其实,但破7速度之快,与之前官方“保7”形成鲜明对比,证明官方态度确有实质性变化。我们认为,这些变化的因素不仅基于扩大出口的愿景,还有拉动经济的意愿。汇率下降后,一方面,人民币可能对内贬值,资产价格上涨,投资者应该及时在国内选择保值的资产,如商品、优质公司股权等;另一方面,有外币支出需求的投资者(如有留学人员、有定期国外游计划的家庭),应该进行与支出金额相匹配的QDII投资,将人民币资产率先转换为外币资产,避免汇兑损失。

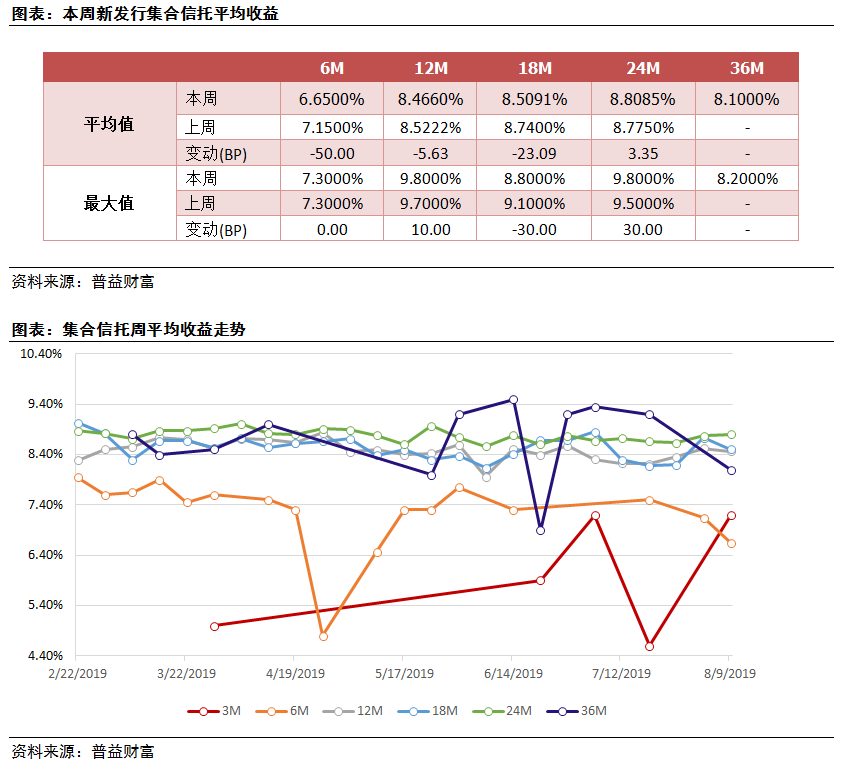

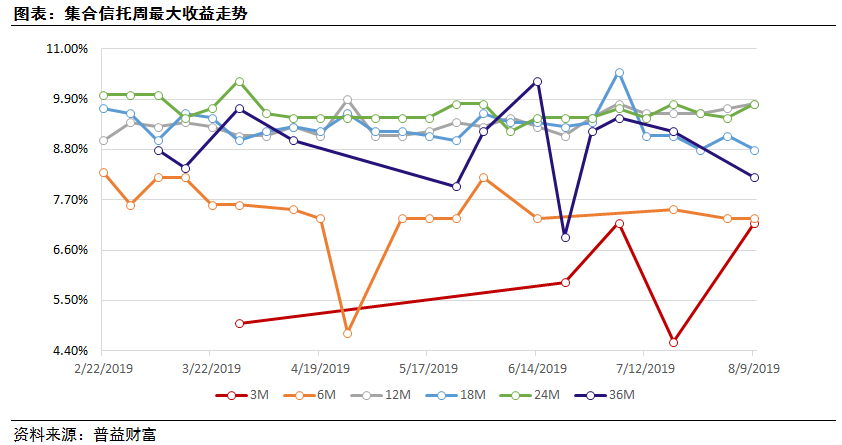

2. 集合信托市场

市场收益:中短期产品又见收益下跌,2-3年现期限倒挂

市场热点

四川信托发行30万起点信托产品,符合资管新规要求

近期,四川信托开售30万起点的集合信托产品,以其“锦江71号集合资金信托”为例,期限为1年,金额30万元-100万元预期收益率8.00%,100万以上起点收益8.5%-9.3%不等。四川信托属于信托公司中曾经业务比较激进的,最近几年受监管较多,其开始售卖30万产品,证明了监管层正式认可30万起点产品。

低于100万起点的信托产品在很早以前就存在,常见于湖南信托等小型信托公司的资金池产品。由于部分信托公司适当性销售做得不够合规,此类产品在之前一直不受监管待见,甚至大多数信托公司不提供该类起点产品。2018年资管新规统一不同金融机构的资管产品要素,确定“合格投资者投资于单只固定收益类产品的金额不低于30万元”,正式确定了30起点集合信托产品的合规性。

我们认为,降低产品起点至30万元,将会是许多信托公司新的营销噱头。但在目前信托资产仍然紧缺的前提下,30万元起投的份额不会太多——虽然该类份额存在。

市场概览

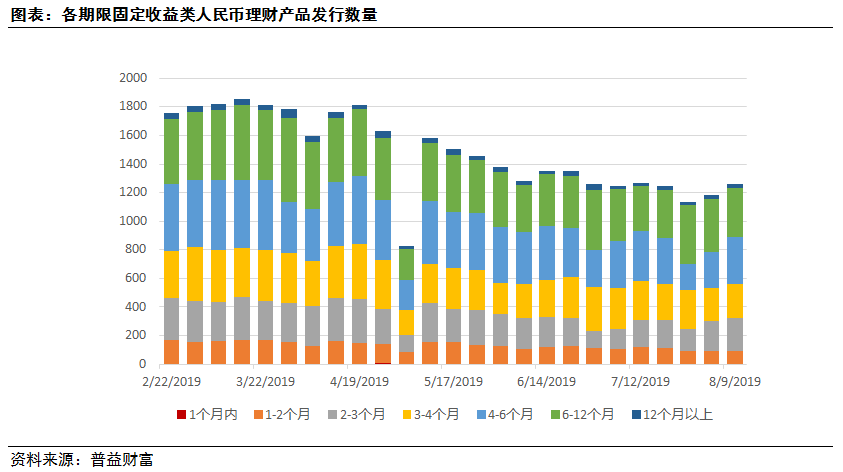

发行:连续第二周反弹,幅度略有提高

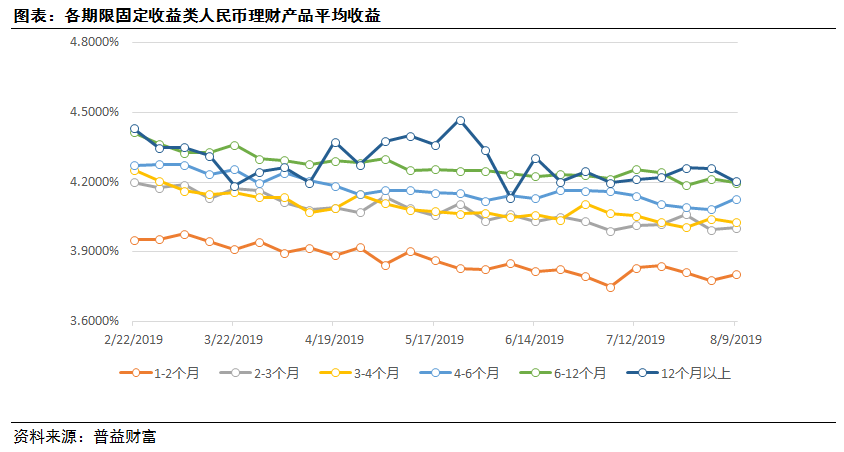

收益:短期产品上扬,4-6个月产品反弹明显

市场热点

《商业银行理财产品核算估值指引》征求意见,理财还是理财

据银行业协会官网消息,8月5日,由农行、工行、中行、建行、交行、邮储、中信、招商、平安、光大、浦发、民生、兴业等共同参与课题编写(6家大行、7家股份行)的《商业银行理财产品核算估值指引(征求意见稿)》(以下简称《理财估值》),面向各会员单位征求意见。我们一直在说理财净值化,实际上是指的理财产品的每日估值,形成净值。《理财估值》坚持了资管新规中的公允价值计量原则,但没有一味地苛求市值化计量。一般市场认为银行理财的发展最终会走向公募基金,但我们发现,从此次征求意见稿的估值思路上看,与公募基金估值思路存在较大不同。

目前基金估值,根据《证券投资基金会计核算业务指引》(以下简称《基金估值》),股票估值统一用市值法,非货币基金的债券估值也用市值法,但可以用第三方估值或调整后报价,只有货币基金中的债券类估值才有条件地使用摊余成本法,而且不能偏离“影子价格”太多;而《理财估值》中,如果资产满足会计准则和监管规定,则可以摊余成本计量,并未对产品类型做区分。这里所言的符合规定,是指的《资管新规》中规定的封闭式运作,资产投资策略是持有至到期,或者可投资资产不具备活跃交易市场,或者在活跃市场中没有报价、也不能采用估值技术可靠计量公允价值。实际上,银行理财的主要部分是债券和非标,债券多以持有至到期策略为主,非标无法取得可靠计量公允价值。这实际上使银行理财主要用摊余成本法估值成为可能。

我们认为,后期银行理财的估值仍然会以摊余成本法为主,这会使得的银行理财的收益率曲线比公募基金平滑,从而使得其保持稳健的特性。